このページの目次

1.民事信託とは?高齢者・障がい者の財産管理や相続対策として注目

民事信託(家族信託とも呼ばれます)は、近年、超高齢社会の進展により、高齢者や障がいのある方の財産管理や、遺言書に代わる柔軟な相続対策の手段として注目を集めています。

これは、親(委託者)が子(受託者)などに対し、自身の財産管理・承継を託し、信頼できる相手に財産を託す仕組みです。

信託は、「委託者」が自身の財産を「受託者」に託し、「受益者」がその利益を受けるという三者関係により構成されます。

2.民事信託の3つの設定方法とその違い

(1)信託契約による信託(遺言代用信託)

最も一般的な方式です。委託者と受託者が契約を結び、財産の管理や承継について取り決めます。

**委託者死亡後に効力を生じる「遺言代用信託」**として設計することで、遺言書なしで円滑な相続が可能になります。

メリット:

- 受託者が契約内容を把握

- 遺言方式の制約なし

- 柔軟な設計が可能

(2)遺言信託

遺言書によって信託を設定する方式です。公正証書遺言での作成が推奨されます。

ただし、遺言の方式違反や検認手続が必要となるリスクもあります。

(3)信託宣言(自己信託)

自身が受託者となる方式です。特定の要件を満たせば設定可能ですが、やや特殊な形式であるため、実務ではあまり一般的ではありません。

3.遺留分侵害と民事信託の関係|注意すべき法的リスク

遺留分侵害額請求(民法1042条以下)は、民事信託にも適用されるため注意が必要です。

信託によって遺留分を侵害する場合、信託の設定が無効となるリスクや、受益権の価値が争点となる可能性があります。

実際の裁判例でも、経済的利益の分配が想定されない信託が公序良俗違反で無効とされたケースがあります。

※民事信託の設計には、遺留分を含めた相続全体のバランス調整が不可欠です。

4.民事信託と課税関係|相続税・贈与税・譲渡所得税との関係

民事信託には以下のような税務リスクが伴います。設計段階から税理士・弁護士と連携することが重要です。

- 受益者が信託財産を取得したとみなされる場合の贈与税・相続税

- 信託期間中の所得に対する課税(原則受益者に課税)

- 受益権の譲渡時の譲渡所得課税

- 信託終了時の課税処理

信託の形態(自益信託・他益信託)や、受益者の属性(個人・法人)によって課税内容が変わるため、税務面の適切な対応が必須です。

5.民事信託の活用事例|実際の設計例から学ぶ

【ケース1】配偶者の生活を保障しつつ、特定の親族へ不動産を承継

目的:妻に賃料収入を確保しつつ、将来的には親族(弟の子)へ不動産を承継

方法:受益者連続型の信託契約(遺言代用信託)

ポイント:

- 遺言書では実現できない「二次承継」が可能

- 妻の生存中は生活費として賃料を取得

- 妻死亡後に弟の子へ資産をスムーズに承継

【ケース2】認知症による判断能力低下を見越したアパート経営の引継ぎ

目的:高齢化による判断能力の低下に備え、アパート経営を円滑に継続

方法:長男を受託者とする信託契約でアパート管理を委任

ポイント:

- 認知症発症後もアパートの修繕・建替えが可能

- 法定後見制度では対応困難な経営判断にも対応

- 最終的な資産承継者として長男を設定可能

6.まとめ|民事信託は相続・財産管理の有力な選択肢

民事信託は、柔軟な財産管理・承継手段として大変有用な制度です。

ただし、遺留分や税務、法的要件など、専門知識が必要な場面が多く存在します。

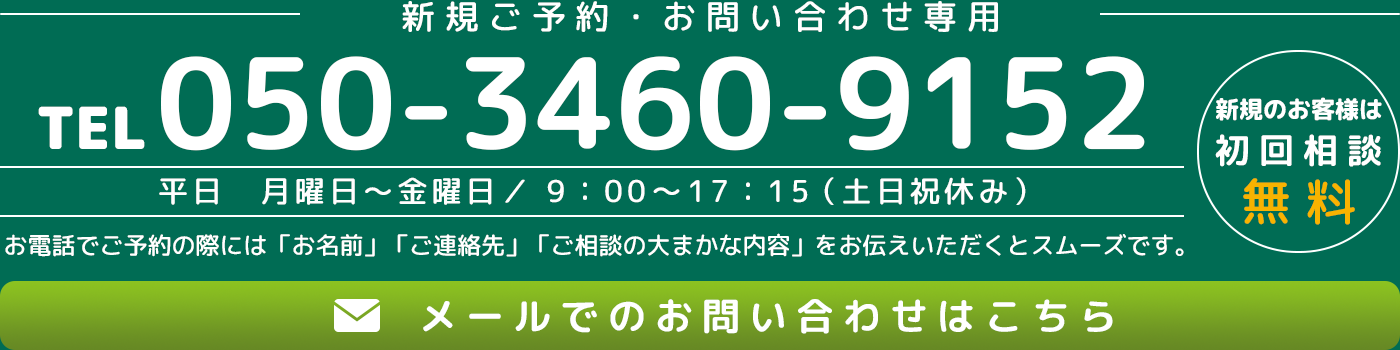

結の杜総合法律事務所では、相続や信託の専門知識を有する弁護士が、信託契約書の作成・設計・相談までトータルでサポートしております。

お気軽にご相談ください。

📌 あわせて読みたい:

▶️ 結の杜総合法律事務所の「遺言・相続専門サイト」

宮城県仙台市に拠点を置く弁護士法人結の杜総合法律事務所は、2012年の開設以来、地域の皆様の法的ニーズに応えてまいりました。代表の髙橋和聖は、地元宮城で生まれ育ち、弁護士・税理士としての資格を持ち、法律と税務の両面からサポートを提供しています。当事務所は、青葉区五橋に本店、泉区泉中央に支店を構え、2022年10月には東京支店も開設しました。これからも、仙台・宮城の皆様に寄り添い、親しみやすい法律事務所として、質の高いサービスを提供してまいります。